En el momento de plantear la solicitud de un crédito hipotecario para la compra de una propiedad como inversionista, una de las preguntas que nos llegan de los clientes es acerca de cuánto vale el dividendo de una casa en particular, por ejemplo si se trata de una propiedad de 2.500 UF. Este tipo de casos concretos y referencias ayudan a tomar decisiones más informadas y conocer el potencial concreto de cada inversionista. Este artículo te dará algunas claves sobre la regulación y los límites en los porcentajes asignados de dividendos en los créditos bancarios actuales, en particular en Chile, y veremos casos concretos.

En el momento de plantear la solicitud de un crédito hipotecario para la compra de una propiedad como inversionista, una de las preguntas que nos llegan de los clientes es acerca de cuánto vale el dividendo de una casa en particular, por ejemplo si se trata de una propiedad de 2.500 UF. Este tipo de casos concretos y referencias ayudan a tomar decisiones más informadas y conocer el potencial concreto de cada inversionista. Este artículo te dará algunas claves sobre la regulación y los límites en los porcentajes asignados de dividendos en los créditos bancarios actuales, en particular en Chile, y veremos casos concretos.

¿Qué es el dividendo?

Para comenzar por las bases, es fundamental tener claros conceptos de finanzas e inversión como el dividendo antes de sumergirse en el mundo de la inversión en propiedades.

El dividendo es un concepto que se emplea en el mundo empresarial para hacer referencia al beneficio que se distribuye entre los accionistas de la compañía. En inversiones inmobiliarias, se emplea el término para hacer referencia a lo que pagarás en mensualidades en relación a un crédito hipotecario.

Los créditos hipotecarios se otorgan en UF, fundamentalmente para incorporar el efecto de la inflación en el crédito. El dividendo que calculamos es en una cuota fija y lo hemos calculado en UF, pero tu terminarás pegándolo mes a mes en pesos. Por tanto, debes considerar el valor de UF si quieres proyectar futuros pagos de tus dividendos.

¿Cuánto es el máximo a pagar en dividendo?

En la actualidad en Chile no existe un marco normativo que regule de manera oficial cuánto es lo máximo que se debe exigir pagar en dividendo. Con todo, sí que es cierto que la banca está "autorregulada", es decir, hay unos criterios que no se deben superar.

El cliente, por tanto, tiene derecho a exigir a las entidades financieras que los dividendos no pasen del 25% de su salario. Esto no incluye remuneraciones mensuales más allá del sueldo líquido, como beneficios sociales u otros ingresos diversificados, como arriendos por ejemplo.

¿Cuánto vale el dividendo de una casa de 2.500 UF?

Veamos el caso específico de la pregunta acerca del dividendo de una propiedad en particular, con un costo de 2.500 UF y en concreto se trataría de una casa. Estamos hablando de un costo muy bajo dentro del mercado inmobiliario de casas. Con todo, nos hallamos en un contexto socioeconómico que sigue siendo restrictivo incluso para los casos más asequibles. Los obstáculos aumentan y esto supone un impacto directo en el dividendo.

Según datos de la Asociación de Bancos, una persona que solicitó un hipotecario a 20 años, con tasa fija de interés anual del 3% (13,42 UF de dividendo por crédito) para una vivienda de 2.500 UF, en enero pagaba $389.974. Para diciembre de 2022 podría terminar pagando aproximadamente $414.401, lo que representa un alza de $24.427 en casi doce meses.

Veamos el mismo caso en cuanto a condiciones, pero con un plazo de 15 años (16,83 UF). Si una persona pagaba $489.257 de dividendo en enero, se estimaría que para este diciembre el valor sea de $519.902 (alza de $30.645).

Así lo explicaban hace unas semanas en MegaNoticias.cl, si bien hay que tener en cuenta que el contexto geopolítico internacional a raíz de la guerra iniciada por Rusia en Ucrania, ha generado nuevas estimaciones, con efectos directos en la inflación.

Por último, no te olvides de los seguros que influirán en tu dividendo, ya que cualquier crédito hipotecario te exigirá seguros de desgravamen, seguros de incendio y opcionalmente seguro contra sismo para tu propiedad. Estos seguros te protegen, pero también son costos que debes tener en cuenta en tu inversión. Los montos varían dependiendo de la aseguradora de tu crédito, pero los valores referenciales para la prima mensual son de alrededor de 0.1-0.2 UF para los seguros de incendio y desgravamen. Estos montos debes añadirlos al monto de tu dividendo y influyen en el monto final que pagarás mes a mes, determinando también la carga anual equivalente.

¿Cómo se aplica ese máximo de dividendo hipotecario?

Esa cantidad proporcional al 25% como máximo aplica para el salario de una persona que solicitó el hipotecario de manera individual, y en caso de renta complementada afecta al sueldo de aquellos que complementaron renta para acceder a la ayuda crediticia.

¿Por qué se obligan los bancos a no superar esa cuarta parte del sueldo? Porque se busca que el resto de los ingresos puedan ser destinados al consumo de otros bienes y servicios de primera necesidad, inclusive para hacer frente a las posibles emergencias que puedan surgir. Así lo explicaba recientemente en un comunicado MegaNoticias, haciendo referencia a la posición oficial del Servicio Nacional del Consumidor (Sernac).

¿Qué tasa es la que más conviene en estos momentos?

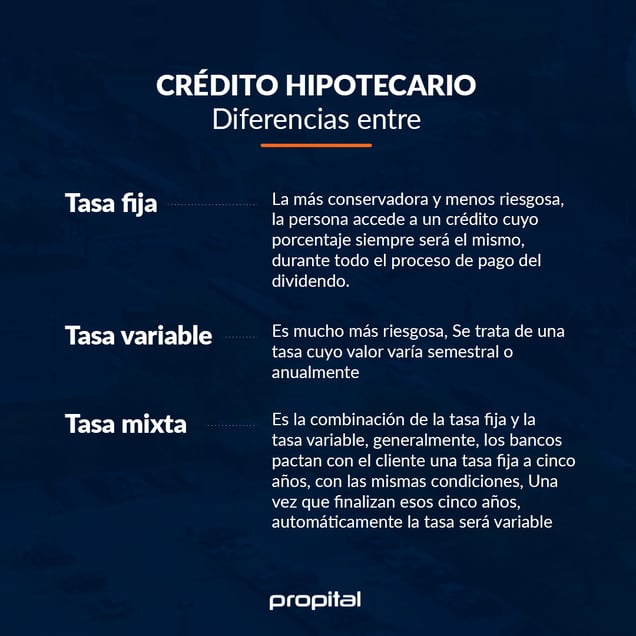

La elección de una tasa u otra puede tener efectos importantes en el futuro de una operación de inversiones inmobiliarias. Estas son las tres modalidades que podemos encontrar:

En principio la mejor opción es la tasa fija, sobre todo viendo la situación de la economía actual y sus continuos avances recientes. Con todo, la segunda mejor opción si no se consigue una tasa fija es optar por la tasa mixta. Generalmente comienza con una tasa fija, que suele durar los primeros cinco años, y luego cambia a tasa variable, acomodándose según el mercado.

¿Te ayudamos?

Si estás pensando en pedir un crédito al banco y no tienes claro qué te conviene más, o necesitas saber qué dividendo máximo tendrás que pagar, nosotros te podemos asesorar y ayudar a hacer estimaciones a largo término.

Deja tu comentario